| 2023年环球海工市场回首:成交125亿美圆,同比下跌54%:1月31日, 中国船舶产业止业协会公布2023年环球海工市场回首。2023年,海工市场成交122座/艘,总计125亿美圆,以数目计同比下跌4… |

" m1 P2 y9 }( H+ x4 O; M

1月31日, 中国船舶产业止业协会公布2023年环球海工市场回首。2023年,海工市场成交122座/艘,总计125亿美圆,以数目计同比下跌40%,以金额计同比下跌54%。2021、2022一连两年规复性增加。2023年,陆地油气鼓鼓相干船舶仍然是市场的主力,占比凌驾60%。浮式消费配备较2022年下位回降,2023年景交金额65亿美圆,是影响海工市场整年成交金额降落的次要缘故原由。

1 p7 h' u" D6 p% Q. U8 D4 k) N9 n6 m7 [. X% {2 D% l

1、市场周期:苏醒之路再逢迂回,理性对待周期颠簸

N% f- `' a6 h$ W) E8 c) {, j0 `( k' l$ \

定单成交颠簸回降,市场苏醒之路再逢迂回。2023年,海工市场成交122座/艘,总计125亿美圆,以数目计同比下跌40%,以金额计同比下跌54% 。2021、2022一连两年规复性增加,正在少周期下看只不外是一个小小的反弹,从定单范围去看,当前海工市场仍处于低位,海工苏醒之路迂回曲折。

/ k* |6 l: `2 d Q! O3 }

2 S) P; _& l$ ]. V/ }

20240131155456154.jpg

6 M! I( u+ t& a8 K( k- c9 J

6 M! I( u+ t& a8 K( k- c9 J

& n' k7 D7 G" n2 b

' r/ b+ y7 h& b) w2 k" g已往两十年,环球海工市场根本走过了一个完好的市场周期。2004年,环球海工市场成交金额144亿美圆,同比增加51%,正在履历了2年的长久下跌后,市场开启新一轮周期,正在海上油气鼓鼓年夜繁华年夜生长时期,海工市场履历了下光时辰。2012年,环球海工市场成交额一度凌驾740亿美圆,摸到汗青下面。2014年景为那轮上降周期的岑岭,至此果国际油价下跌,海工市场跌进低谷,市场建复期的冗长近超设想。

) U# p; S% r) u' k0 ?9 Y9 Y; P |+ ]1 [7 H/ }% t

2、产物构造:油气鼓鼓配备为主,海优势电配备需供凸隐

& T; p3 x: P+ u

. @& \. |- `6 X2023年,陆地油气鼓鼓相干船舶仍然是市场的主力,占比凌驾60%。差别配备范例分化非常显着,详细来讲,陆地钻井仄台定单仍然密缺,海工撑持船成交企稳上升,其他各型海工配备成交均显着降落。已往几年,陆地钻井仄台下流需供稳步增加,但市场仍旧以消化库存为主,船东订制新船的志愿没有强。浮式消费配备较2022年下位回降(2022年环球浮式消费配备成交16艘,金额164亿美圆,创下远20年新下,仅巴西国度石油公司便订购了3艘),2023年市场回回一般程度,成交金额65亿美圆,是影响海工市场整年成交金额降落的次要缘故原由。浮式消费配备做为超年夜型海工配备项目,手艺易度下、成交周期少,已往几年市场需供安稳,年均成交量保持正在10艘阁下,2024年北好、西非等地域仍有很多浮式消费配备项目无望降天,关于稳固市场预期相当主要。

. o0 T `1 M1 p* n% w/ l

, b0 J! u1 v, N+ }8 z* l: ?; i海优势电相干船舶持续活泼态势,定单占比一连4年凌驾30%,2023年更是到达37%,曾经成为海工市场的一股主要气力,但详细定单船型构造泛起显着转变。风电装置船定单淘汰,整年仅成交5艘,2022年为30艘,以金额盘算淘汰约35亿美圆。跟着海内海优势电抢拆潮的竣事,市场逐渐回回理性,风电装置船订制显着回降。取此同时,跟着海优势电运维需供的增加,海优势电调试效劳运维船(CSOV)、运维母船(SOV)等船型定单持续连结下位,整年成交23艘,展缆船、起重船、年夜件运输等细分市场定单也最先遭到市场存眷。那一轮海优势电船舶定单的需供次要受中国取欧洲海优势电工业快速生长的需供驱动,从乏计拆机容量看,中国取欧洲海优势电90%以上,欧洲则次要集合正在英国、德国、荷兰、丹麦等少数国度。2021~2023年景交的定单中,中国船东订制的风电装置船环球占比凌驾80%,欧洲船东则次要订制调试效劳运维船战运维母船(CSOV/SOV),占比一样凌驾80%。除中国战欧洲以外,环球其他国度船东的订船数目年夜多是个位数,海优势电船舶定单增加空间仍旧有好于更多国度海优势电项目标拓展。# B: L' I' G$ m1 i2 S/ b

, u8 J, _: P5 Q' ~7 B F+ j8 x9 e需供安稳、产能重要,海工配备价钱连续走下。此中,挪动钻井仄台新制价钱支于109.2,同比增加14%,海工撑持船价钱指数年尾支于85.9,同比增加4.5%,涨幅略低于钻井仄台。只管新制海工配备定单并已年夜幅上升,但因为船坞产能重要的缘故原由,海工配备价钱也跟着新制船价钱水长船高。环球海工市场深度调解以去,船坞加速转型调解,有的谋划没有擅被迫停业,有的生活下去减年夜通例运输船舶定单启接力度,有的自动拓展海优势电、深海养殖等新兴配备,也有的自动退出海工市场。从数据上去看,2013年岑岭时,环球有200多家船坞得到海工定单,2023年则唯一62家船坞有海工定单功绩,实端庄历市场年夜浪淘沙生活下去的企业,曾经是少之又少。1 u; F# j8 Q& r! I- C

6 J4 ?) A* ^$ \" O/ b7 I

20240131155458439.jpg

( b3 _. Y1 {6 H; N& ?0 H

( b3 _. Y1 {6 H; N& ?0 H

: C8 N. F- U8 p S! d: Y7 b R

& n p5 p) H5 n# w: L3、内部情况:需供活泼,运营商走出暗影- I) Y ]0 C$ v: P" y6 Q

6 H, L+ E$ p9 M% k8 z/ I: P; `2 u

陆地钻井仄台使用率下位运转,海工配备供给支松、租赁限期增添,市场需供连结活泼。2014年以去,环球退役陆地钻井仄台供给连续下滑,停止2023年尾,环球退役挪动钻井安装数目仅826座/艘,一连8年泛起降落,较2015年下面已降落20%。海工配备拆解处于低位,恒久条约增添,一些客户请求提早锁定租约。浮式钻井仄台使用率一度打破90%,年尾支于88.3%,较年头上涨5.8个百分面。自降式钻井仄台使用率年内乱先降后降,年尾支于87.6%,较年头小幅降落。海工撑持船使用率也持续上升势头,均已凌驾70%以上(2020年低面仅为50%阁下)。/ l- u+ K4 R& D* q( e

5 Y- E( g1 d; ~+ H9 O) d s) J

取此同时,陪同着使用率的连续上升,海工配备房钱也节节爬升,一些海工配备运营商谋划情形正正在改进,取汗青低位比拟曾经显着上升。钻井配备房钱指数较远几年低面完成翻番,同比增加19%。此中,年尾200吨系柱推力三用事情船期租房钱50650美圆/天,同比增加39%;自降式钻井仄台均匀日房钱12.9万美圆/天,同比增加13.9%;浮式钻井仄台均匀日房钱31.3万美圆/天,同比增加13.8%。热门地区如西非、英国等地域浮式钻井仄台使用率到达100%。钻井仄台运营商Shelf drilling旗下36座/艘钻井仄台中的34座/艘均得到租约,正在脚租约25亿美圆,前三季度停业支出同比增加43%,EBITDA同比增加29.7%。海工撑持船运营商Hornbeck Offshore正在2020年曾申请停业掩护,现在跟着市场的苏醒也曾经走出暗影,于2023年12月正在纽交所提交IPO申请,拟召募资金1亿美圆,凭据公司宣布的功绩情形,2023年前三季度完成停业支出4.39亿美圆,同比增加37.8%, 完成利润1.15亿美圆,停业利润率到达了26.3%。( X8 d4 d6 j2 q

" H a$ K! g; X$ A# V7 B* z3 [) B+ f* K

20240131155459765.jpg

# A/ z6 R* W$ _7 t

# A/ z6 R* W$ _7 t

4 k+ I/ H5 ^! T4 T3 S) M" [

) g' z7 |: @% h$ M, D3 ^5 L只管相对汗青低面海工配备运营贸易绩改进显着,但当前谋划情形取市场下面时仍有较年夜差异,海工市场危急酿成的资产价钱狂跌使得运营商欠债增添,正在功绩已泛起连续、显着的改进时,运营商劣先目的没有再是扩大投资战扩展消费,而是劣先归还债权或为股东分白,因而新制海工配备定单的降天另有好于油气鼓鼓市场的连续苏醒。0 X7 d, E6 Z8 U. u3 u

4 w7 v ` U: C" M+ d

4、工业格式:正在新生长中寻觅新定位

( [) ?0 h* q7 c* x+ T' D) ^+ i& ^5 s( c# U" S4 I

环球海工工业合作格式正正在发作转变,从工业范围去看,中国一连6年连结环球第一海工年夜国的职位,新减坡、韩国市场份额日趋萎缩,欧洲则登上了海优势电快速生长的列车,依附细分范畴博得一席之天。

" g, n5 \* X# q6 _, y. f

8 @3 ?2 [8 s( q/ d6 [

20240131155501715.jpg

' G! b4 K, Q% X, c" A) {5 M

' G! b4 K, Q% X, c" A) {5 M

! _- p3 s+ J4 P0 G, J

2 }) }6 e- L) X/ t" N% N中国圆里,正在海优势电抢拆潮的配景下,中国船东正在海内船坞下单订制了多量风电装置船,2023年相干船舶定单有所回降,但仍然包办了环球唯一的5艘风电装置船定单。环球脚持34艘风电装置船定单中,中国共30艘,占比下达88%。别的中国船坞借得到了多艘起重船、年夜件运输船、展缆船等海优势电相干船舶定单。从定单泉源看,中国正在拓展国际市场空间上仍有较年夜潜力,中国船坞定单凌驾一半的定单去自海内船东(以数目盘算),正在欧洲、好洲和其他国度船东的定货份额中占比其实不下。

: ~1 E. D* ?+ T z& [

; T" E& }6 m# D正在下端海工配备范畴,中国船坞也获得诸多本质性打破。2023年,年夜连制船、中散去祸士、中近海运重工等正在FPSO范畴连续斩获年夜单;惠死海工为意年夜利石油公司Eni年产240万吨的浮式液化自然气鼓鼓船(FLNG)项目正在正式完工;我国尾艘海陆一体化消费运营的智能FPSO“陆地石油123”顺遂托付,我国首坐深近海浮式风电仄台“海油不雅澜”号乐成并网投产,中国海工企业正正在加快由并跑背发跑改变。6 h( x( K, R2 W5 r' V$ E5 n

# _: Y2 Y1 C* M! p5 B2 d& H- e

欧洲圆里,依托强盛的内乱部市场需供,欧洲正在海优势电船舶范畴生长势头微弱,定单次要被意年夜利制船团体Fincantieri旗下Vard船坞和挪威Ulstein船坞得到。据开端统计,欧洲船坞共得到海工配备定单30艘,次要被挪威、荷兰、土耳其、西班牙等国得到,年夜大都为海优势电相干船舶,包罗海优势电调试效劳运维船、展缆船等。6 H+ v. @* a! L( I( A

! {# N1 M& E; h( j

韩国注重力次要放正在FPSO、FLNG、半潜式消费仄台等下价量量的海工配备圆里。从已往几年的接单情形去看,正在海工配备制作范畴,韩国船坞根本只要三年夜船坞硕果仅存,而且2019年以去单个船坞定单数目均已凌驾3艘。当前,韩国制船业面对职员欠缺成绩,产能也面对瓶颈,正在启接海工定单时越发故意有力。2023年,韩国仅得到2座/艘海工配备定单,接单金额12.4亿美圆。此中,HD韩国制船陆地得到伍德赛德能源团体1座浮式消费仄台(FPU)定单,制价下达1.5663万亿韩元(约开12亿美圆)。别的,年夜陈制船得到韩国国坐陆地观察院1艘陆地观察船定单。& u- H2 s4 o1 g) p6 s; y0 d

4 F8 w3 Z2 z x0 S0 d- c/ Q& J, |

新减坡海工企业正在整开完成后也步进正轨。除正在传统油气鼓鼓配备范畴深耕之外,新减坡海工企业正在可再死能源范畴也减年夜了开辟力度。2023年,新减坡海工企业共得到4座/艘海工配备定单,包罗2艘FSRU、1艘海工船和1座浮式消费仄台。2023年4月,凶宝岸中取海事取胜科海事兼并后正式改名为Seatrium,努力于为海工、船舶战能源止业供给立异工程处理计划,除传统的陆地油气鼓鼓仄台营业觉得,公司正正在将更多精神放正在新能源营业范畴。1~9月公司得到43亿美圆的条约,脚持条约到达177亿美圆,此中取可再死能源战绿色处理计划相干的项目约占正在脚定单的40%。) R5 p4 h/ y; d' U) r

$ p( x3 K3 t2 i9 G' N

20240131155502721.jpg

! e s5 `% i2 A$ E

! e s5 `% i2 A$ E

; e# R+ \ w4 k4 D) D. G# T- u7 X2 A

20240131155504922.jpg

- }% e8 j: C3 V

- }% e8 j: C3 V

& d( V* d. S1 E0 A; D* [) n( z

* t& [& X0 n5 B- F8 E/ C1 |- [总的来讲,列国基于本身劣势战资本天禀,构成了差别化的生长计谋。正在海优势电、海工撑持船舶等通例陆地工程船舶范畴,中国船坞劣势曾经非常显着,那里既有海内风电需供反哺的身分,也有工业范围、工业链情况的身分。正在FPSO、FLNG等下代价量的浮式消费配备范畴,那类配备固然定单数目未几,但金额庞大,动辄数十亿美圆,曾经是推开列国差异的主要身分,同样成为当前列国存眷的核心。远几年中国正在FPSO市场前进明显,启接了环球年夜大都FPSO船体战上部模块定单。正在FLNG市场,现在环球退役的FLNG共7艘,中国仅托付1艘驳船型FLNG,其他均由韩国、新减坡船坞制作,将来那一范畴也需予以存眷。

/ J* {0 P k! f9 `" M8 d6 ^; N5 t8 T

建设自信心是影响市场苏醒的要害身分。正在市场自信心出有完整规复的情形下,当前海工市场仍旧已能吸收大批的资金出场,除海优势电船舶、浮式消费仄台等部门需供较为肯定的船型以外,年夜大都海工配备船型终极并已构成本质性批量定单。海工市场新周期的启动仍然遭到许多身分的影响,好比陆地油气鼓鼓投资开辟的力度、配备房钱战使用率的稳固性、船东功绩改进的可连续性、绿色转型的火急性、船坞产能的可用性等。不外能够告竣共鸣的是,跟着供需干系的减缓,海工市场的风险正鄙人降,投资时机曾经展现。

' x8 p" z' \# m( A+ ]) t. p/ o4 _: f( R

/p>& _( ^1 ~% P+ R( C1 k" `, k

) y9 e1 _% r8 c* t7 A; T

数据泉源:龙de船人 & e3 A7 y2 J* S/ M ~: X5 A

购船、卖船、船舶生意、船舶生意业务、船舶出卖:出卖12000吨船面驳前驾驶,船舶生意业务,驳船,船面驳8 |6 A$ J j1 P

出卖12000吨船面驳前驾驶, - 出卖3000圆,10000圆耙吸船, || 下载 搜船APP 正在线生意业务两脚船舶 原文作者:ing="0" class="t_table" > |

| 2023年全球海工市场回顾:成交125亿美元,同比下跌54%:1月31日, 中国船舶工业行业协会发布2023年全球海工市场回顾。2023年,海工市场成交122座/艘,共计125亿美元,以数量计同比下跌4… |

" m1 P2 y9 }( H+ x4 O; M

1月31日, 中国船舶工业行业协会发布2023年全球海工市场回顾。2023年,海工市场成交122座/艘,共计125亿美元,以数量计同比下跌40%,以金额计同比下跌54%。2021、2022连续两年恢复性增长。2023年,海洋油气相关船舶依然是市场的主力,占比超过60%。浮式生产装备较2022年高位回落,2023年成交金额65亿美元,是影响海工市场全年成交金额下降的主要原因。

1 p7 h' u" D6 p% Q. U8 D4 k) N9 n6 m7 [. X% {2 D% l

一、市场周期:复苏之路再遇曲折,理性看待周期波动

N% f- `' a6 h$ W) E8 c) {, j0 `( k' l$ \

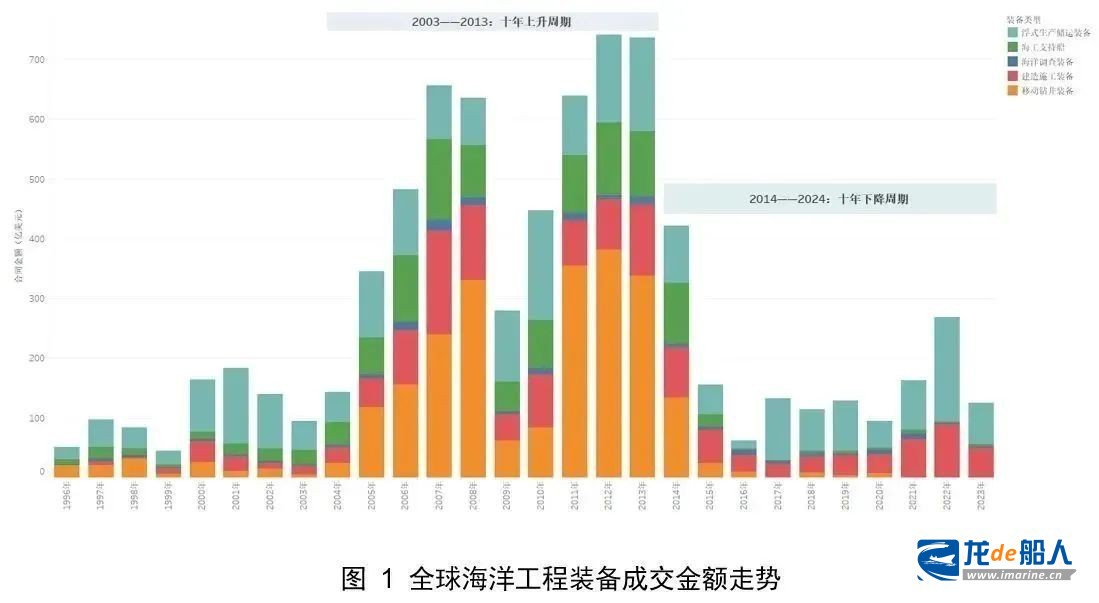

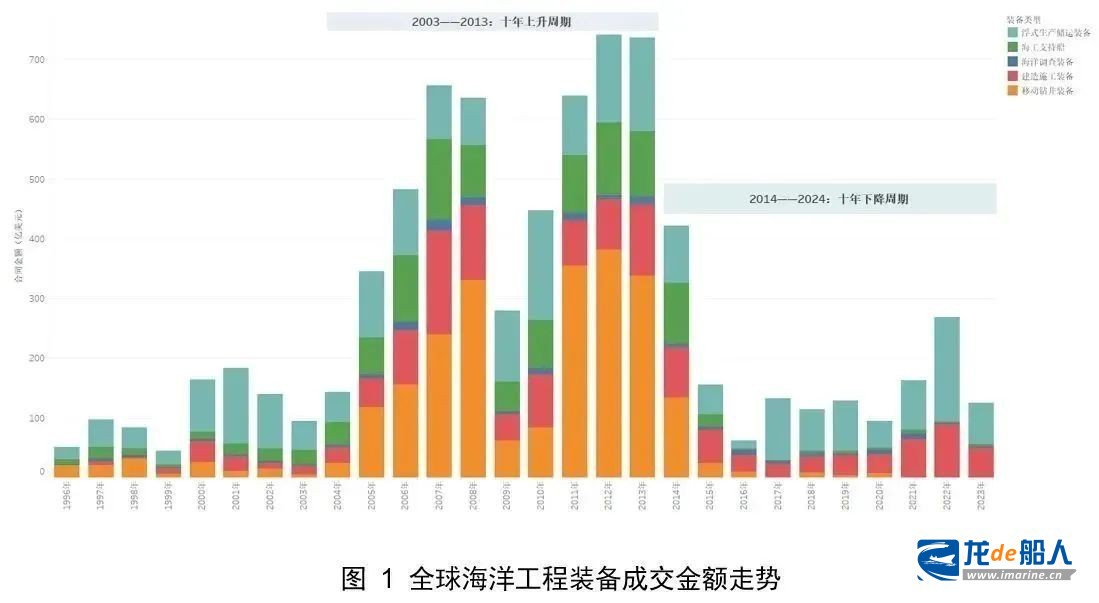

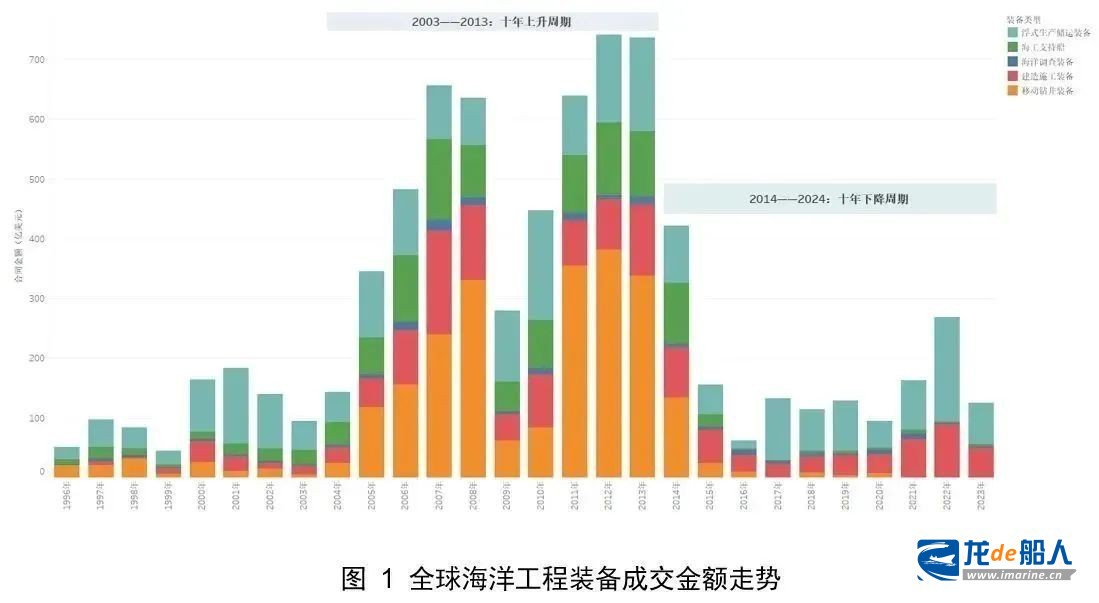

订单成交波动回落,市场复苏之路再遇曲折。2023年,海工市场成交122座/艘,共计125亿美元,以数量计同比下跌40%,以金额计同比下跌54% 。2021、2022连续两年恢复性增长,在长周期下看只不过是一个小小的反弹,从订单规模来看,当前海工市场仍处于低位,海工复苏之路曲折蜿蜒。

/ k* |6 l: `2 d Q! O3 }

2 S) P; _& l$ ]. V/ }

20240131155456154.jpg

6 M! I( u+ t& a8 K( k- c9 J

& n' k7 D7 G" n2 b

' r/ b+ y7 h& b) w2 k" g过去二十年,全球海工市场基本走过了一个完整的市场周期

6 M! I( u+ t& a8 K( k- c9 J

& n' k7 D7 G" n2 b

' r/ b+ y7 h& b) w2 k" g过去二十年,全球海工市场基本走过了一个完整的市场周期。2004年,全球海工市场成交金额144亿美元,同比增长51%,在经历了2年的短暂下跌后,市场开启新一轮周期,在海上油气大繁荣大发展时代,海工市场经历了高光时刻。2012年,全球海工市场成交额一度超过740亿美元,摸到历史高点。2014年成为这轮上升周期的高峰,至此因国际油价下跌,海工市场跌入低谷,市场修复期的漫长远超想象。

) U# p; S% r) u' k0 ?9 Y9 Y; P |+ ]1 [7 H/ }% t

二、产品结构:油气装备为主,海上风电装备需求凸显

& T; p3 x: P+ u

. @& \. |- `6 X2023年,海洋油气相关船舶依然是市场的主力,占比超过60%。不同装备类型分化十分明显,具体来说,海洋钻井平台订单依然稀缺,海工支持船成交企稳回升,其他各型海工装备成交均明显下降。过去几年,海洋钻井平台下游需求稳步增长,但市场仍然以消化库存为主,船东订造新船的意愿不强。浮式生产装备较2022年高位回落

(2022年全球浮式生产装备成交16艘,金额164亿美元,创下近20年新高,仅巴西国家石油公司就订购了3艘),2023年市场回归正常水平,成交金额65亿美元,是影响海工市场全年成交金额下降的主要原因。浮式生产装备作为超大型海工装备项目,技术难度高、成交周期长,过去几年市场需求平稳,年均成交量维持在10艘左右,2024年南美、西非等地区仍有许多浮式生产装备项目有望落地,对于稳定市场预期至关重要。

. o0 T `1 M1 p* n% w/ l

, b0 J! u1 v, N+ }8 z* l: ?; i海上风电相关船舶延续活跃态势,订单占比连续4年超过30%,2023年更是达到37%,已经成为海工市场的一股重要力量,但具体订单船型结构出现明显变化。

风电安装船订单减少,全年仅成交5艘,2022年为30艘,以金额计算减少约35亿美元。随着国内海上风电抢装潮的结束,市场逐步回归理性,风电安装船订造明显回落。与此同时,随着海上风电运维需求的增长,海上风电调试服务运维船

(CSOV)、运维母船

(SOV)等船型订单继续保持高位,全年成交23艘,铺缆船、起重船、大件运输等细分市场订单也开始受到市场关注。这一轮海上风电船舶订单的需求主要受中国与欧洲海上风电产业快速发展的需求驱动,从累计装机容量看,中国与欧洲海上风电90%以上,欧洲则主要集中在英国、德国、荷兰、丹麦等少数国家。2021~2023年成交的订单中,中国船东订造的风电安装船全球占比超过80%,欧洲船东则主要订造调试服务运维船和运维母船

(CSOV/SOV),占比同样超过80%。除了中国和欧洲之外,全球其他国家船东的订船数量大多是个位数,海上风电船舶订单增长空间仍然有赖于更多国家海上风电项目的拓展。

# B: L' I' G$ m1 i2 S/ b

, u8 J, _: P5 Q' ~7 B F+ j8 x9 e需求平稳、产能紧张,海工装备价格持续走高。其中,移动钻井平台新造价格收于109.2,同比增长14%,海工支持船价格指数年末收于85.9,同比增长4.5%,涨幅略低于钻井平台。尽管新造海工装备订单并未大幅回升,但由于船厂产能紧张的原因,海工装备价格也随着新造船价格水涨船高。全球海工市场深度调整以来,船厂加快转型调整,有的经营不善被迫破产,有的生存下来加大常规运输船舶订单承接力度,有的主动拓展海上风电、深海养殖等新兴装备,也有的主动退出海工市场。从数据上来看,2013年高峰时,全球有200多家船厂获得海工订单,2023年则仅有62家船厂有海工订单业绩,真正经历市场大浪淘沙生存下来的企业,已经是少之又少。

1 u; F# j8 Q& r! I- C

6 J4 ?) A* ^$ \" O/ b7 I

20240131155458439.jpg

( b3 _. Y1 {6 H; N& ?0 H

: C8 N. F- U8 p S! d: Y7 b R

& n p5 p) H5 n# w: L三、外部环境:需求活跃,运营商走出阴影- I) Y ]0 C$ v: P" y6 Q

( b3 _. Y1 {6 H; N& ?0 H

: C8 N. F- U8 p S! d: Y7 b R

& n p5 p) H5 n# w: L三、外部环境:需求活跃,运营商走出阴影- I) Y ]0 C$ v: P" y6 Q

6 H, L+ E$ p9 M% k8 z/ I: P; `2 u

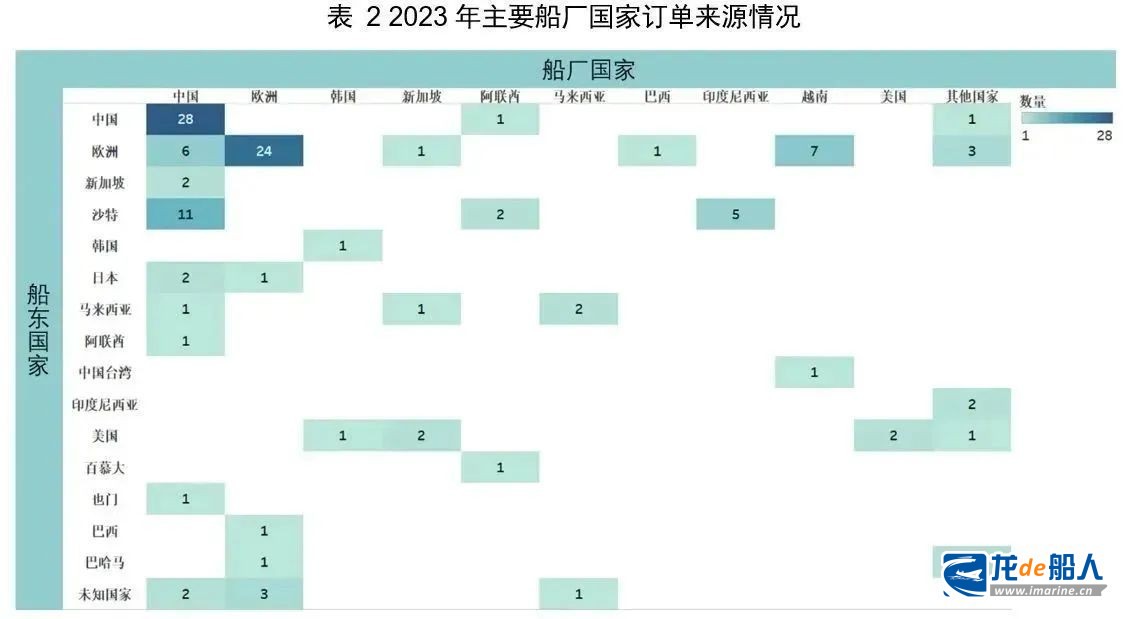

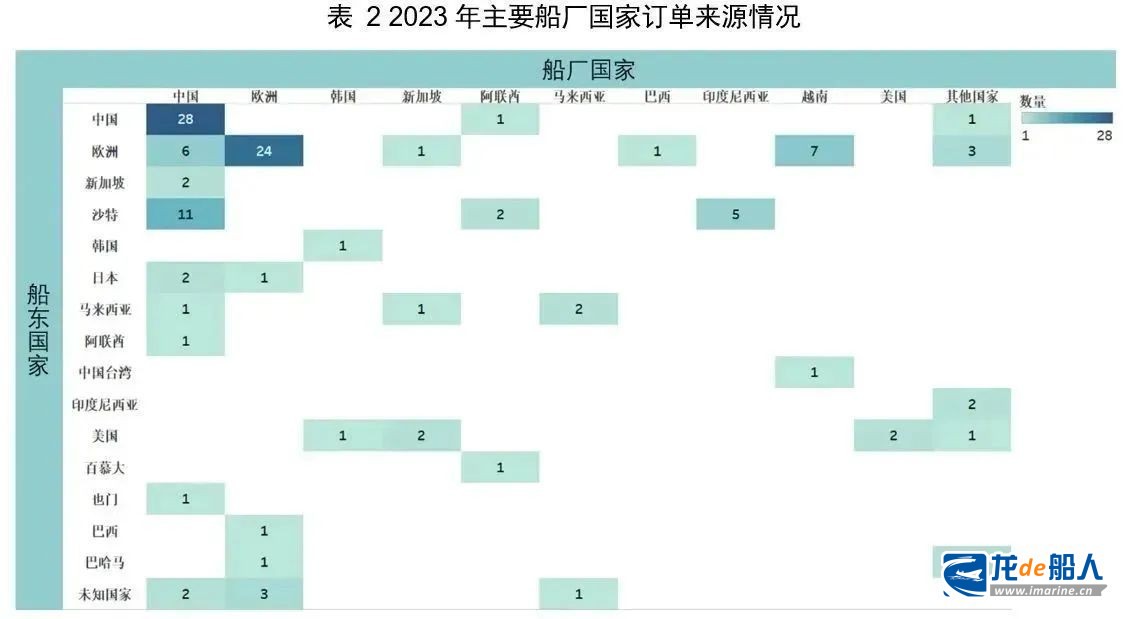

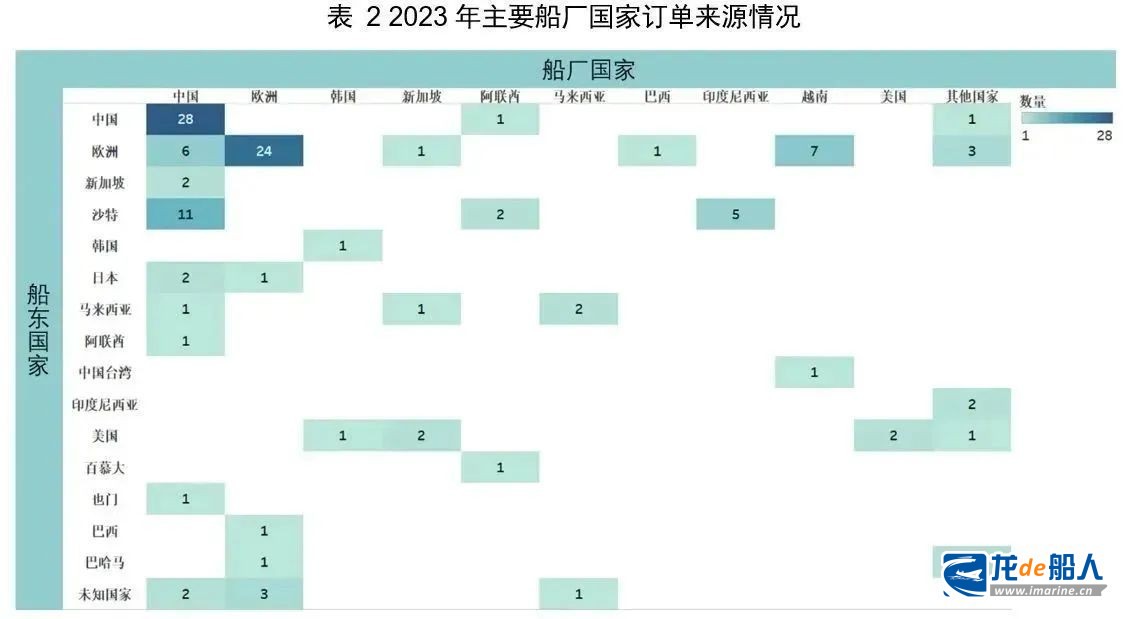

海洋钻井平台利用率高位运行,海工装备供应收紧、租赁期限增加,市场需求保持活跃。2014年以来,全球服役海洋钻井平台供应持续下滑,截至2023年末,全球服役移动钻井装置数量仅826座/艘,连续8年出现下降,较2015年高点已下降20%。海工装备拆解处于低位,长期合同增加,一些客户要求提前锁定租约。浮式钻井平台利用率一度突破90%,年末收于88.3%,较年初上涨5.8个百分点。自升式钻井平台利用率年内先降后升,年末收于87.6%,较年初小幅下降。海工支持船利用率也延续回升势头,均已超过70%以上

(2020年低点仅为50%左右)。

/ l- u+ K4 R& D* q( e

5 Y- E( g1 d; ~+ H9 O) d s) J

与此同时,伴随着利用率的持续回升,海工装备租金也节节攀升,一些海工装备运营商经营情况正在改善,与历史低位相比已经明显回升。钻井装备租金指数较近几年低点实现翻番,同比增长19%。其中,年末200吨系柱拉力三用工作船期租租金50650美元/天,同比增长39%;自升式钻井平台平均日租金12.9万美元/天,同比增长13.9%;浮式钻井平台平均日租金31.3万美元/天,同比增长13.8%。热点区域如西非、英国等地区浮式钻井平台利用率达到100%。

钻井平台运营商Shelf drilling旗下36座/艘钻井平台中的34座/艘均获得租约,在手租约25亿美元,前三季度营业收入同比增长43%,EBITDA同比增长29.7%。

海工支持船运营商Hornbeck Offshore在2020年曾申请破产保护,如今随着市场的复苏也已经走出阴影,于2023年12月在纽交所提交IPO申请,拟募集资金1亿美元,根据公司公布的业绩情况,2023年前三季度实现营业收入4.39亿美元,同比增长37.8%, 实现利润1.15亿美元,营业利润率达到了26.3%。

( X8 d4 d6 j2 q

" H a$ K! g; X$ A# V7 B* z3 [) B+ f* K

20240131155459765.jpg

# A/ z6 R* W$ _7 t

4 k+ I/ H5 ^! T4 T3 S) M" [

) g' z7 |: @% h$ M, D3 ^5 L

# A/ z6 R* W$ _7 t

4 k+ I/ H5 ^! T4 T3 S) M" [

) g' z7 |: @% h$ M, D3 ^5 L尽管相对于历史低点海工装备运营商业绩改善明显,但当前经营情况与市场高点时仍有较大差距,海工市场危机造成的资产价格暴跌使得运营商负债增加,在业绩未出现持续、明显的改善时,运营商优先目标不再是扩张投资和扩大生产,而是优先偿还债务或为股东分红,因此新造海工装备订单的落地还有赖于油气市场的持续复苏。

0 X7 d, E6 Z8 U. u3 u

4 w7 v ` U: C" M+ d

四、产业格局:在新发展中寻找新定位

( [) ?0 h* q7 c* x+ T' D) ^+ i& ^5 s( c# U" S4 I

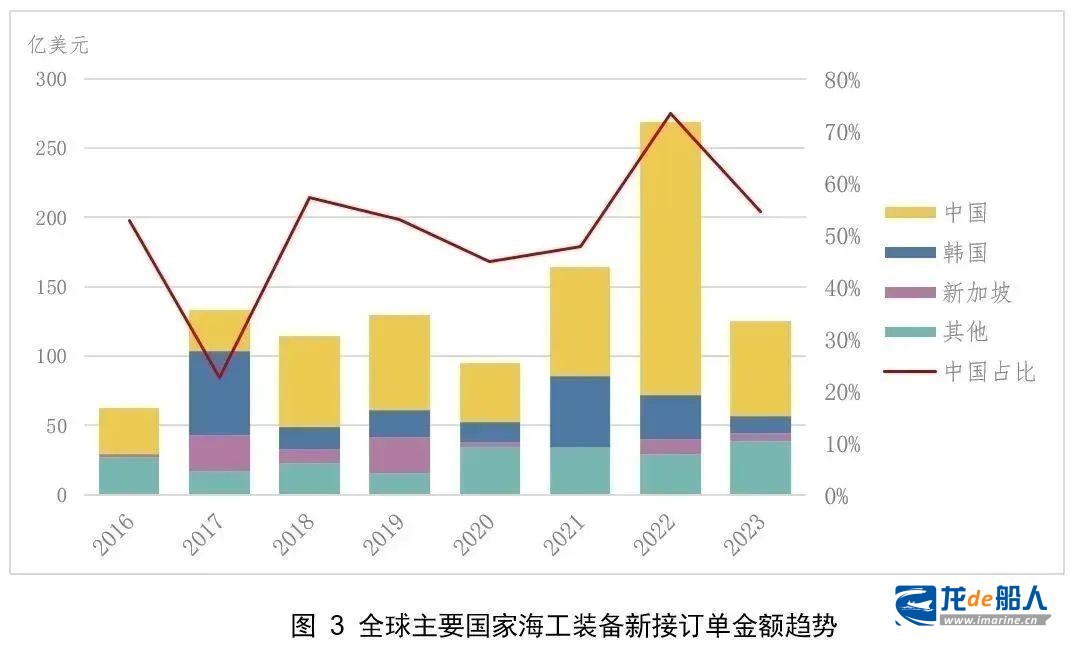

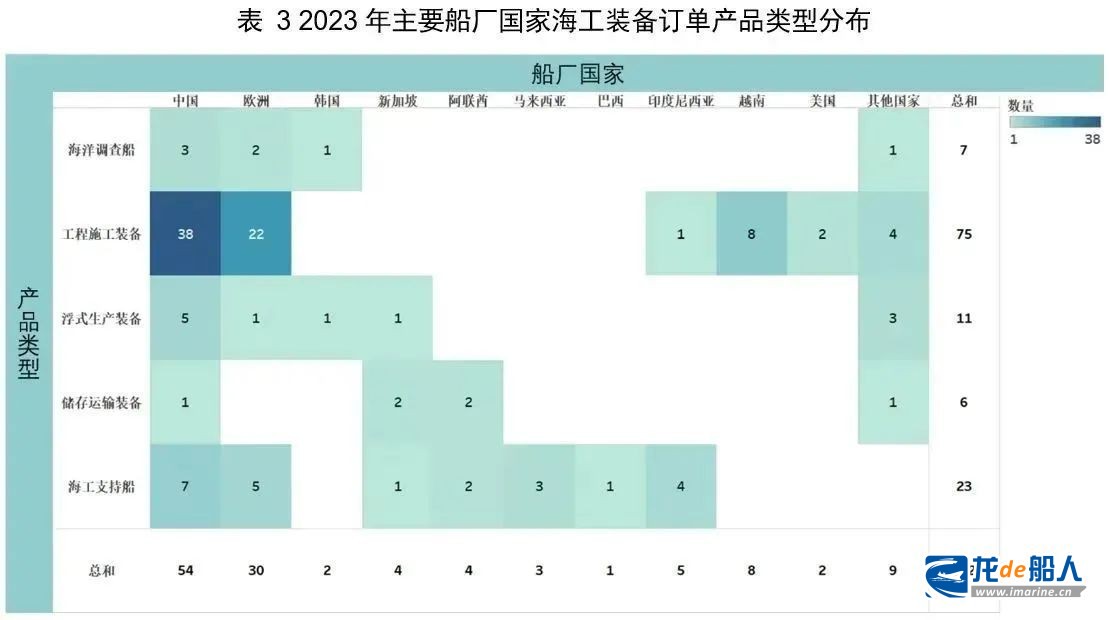

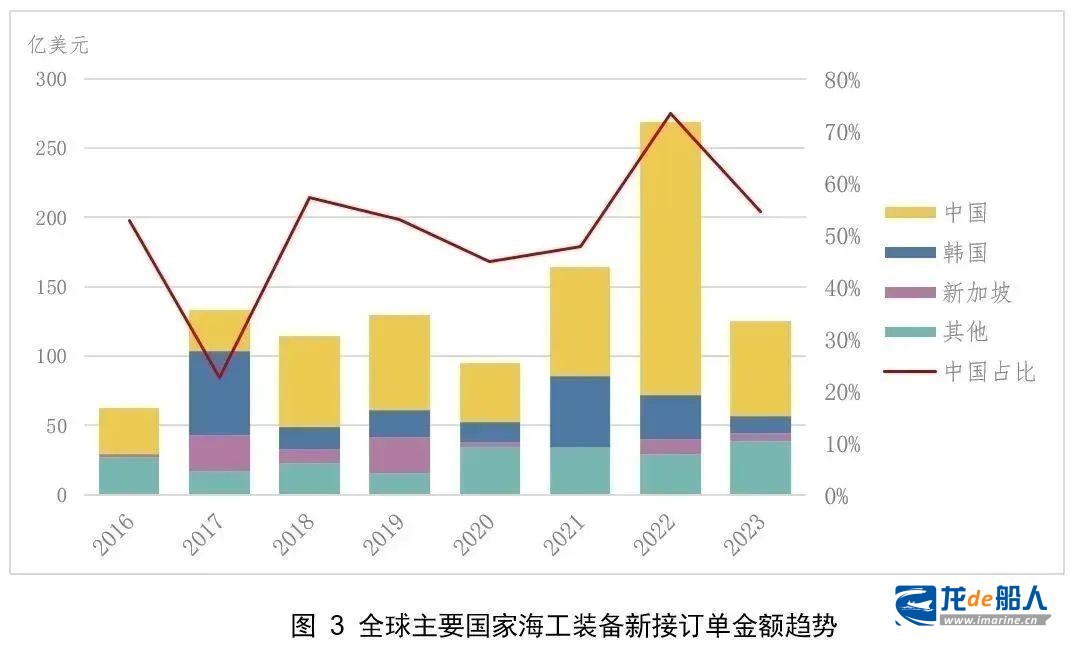

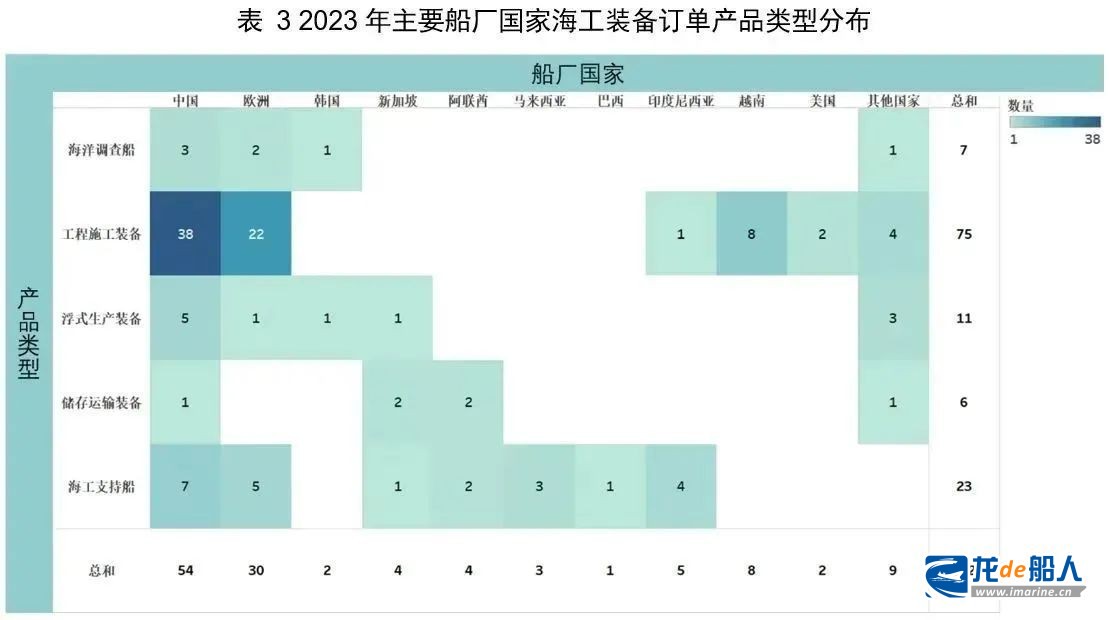

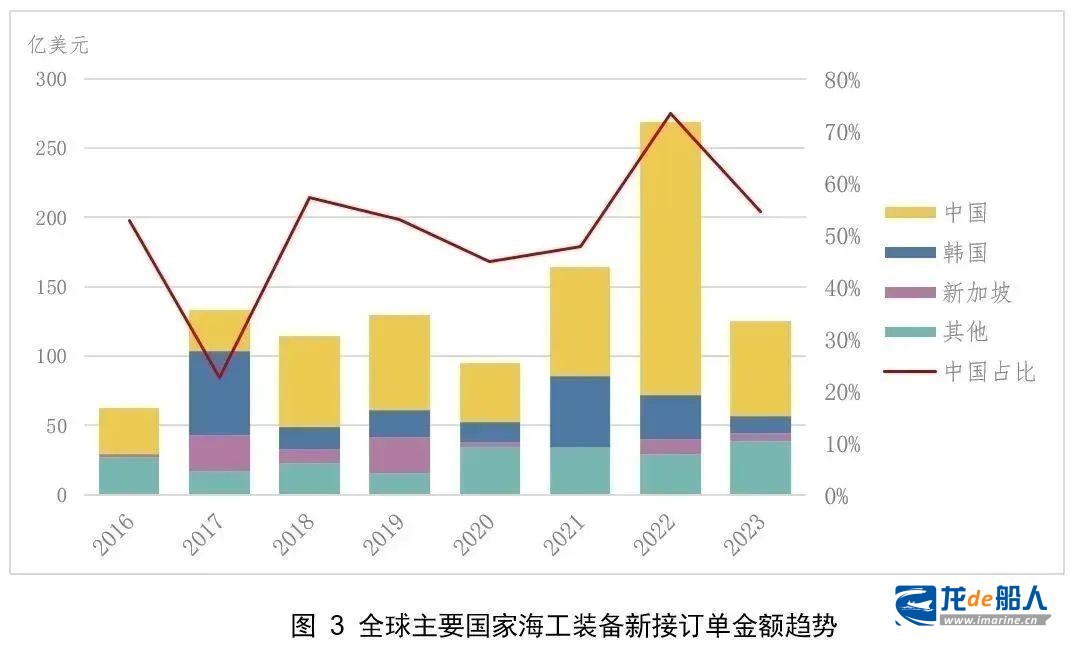

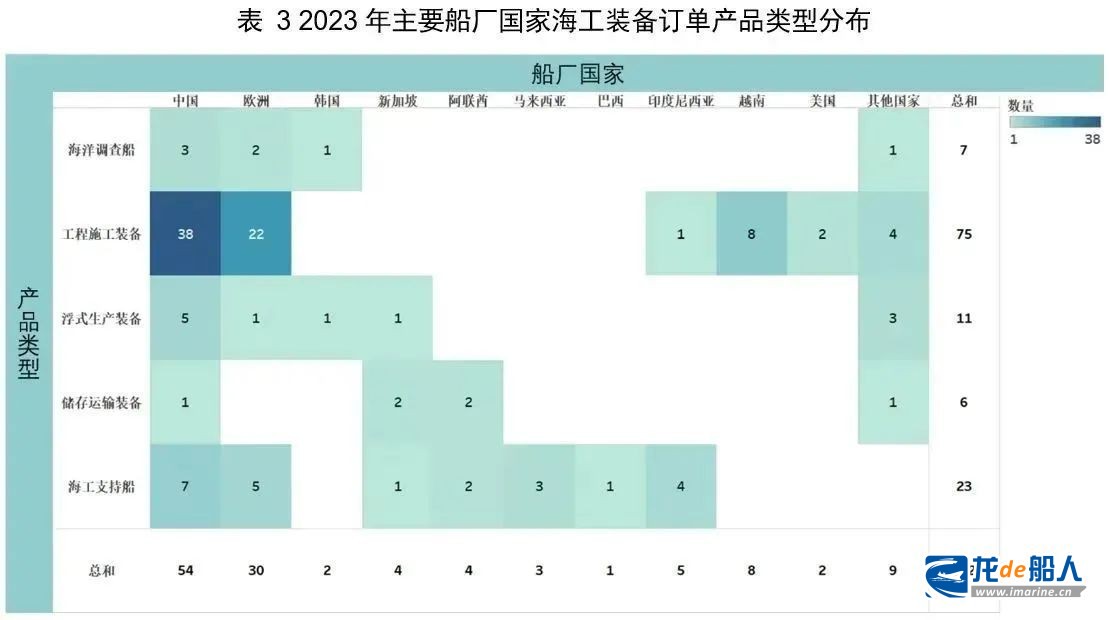

全球海工产业竞争格局正在发生变化,从产业规模来看,中国连续6年保持全球第一海工大国的地位,新加坡、韩国市场份额日益萎缩,欧洲则登上了海上风电快速发展的列车,凭借细分领域赢得一席之地。

" g, n5 \* X# q6 _, y. f

8 @3 ?2 [8 s( q/ d6 [

20240131155501715.jpg

' G! b4 K, Q% X, c" A) {5 M

! _- p3 s+ J4 P0 G, J

2 }) }6 e- L) X/ t" N% N中国方面

' G! b4 K, Q% X, c" A) {5 M

! _- p3 s+ J4 P0 G, J

2 }) }6 e- L) X/ t" N% N中国方面,在海上风电抢装潮的背景下,中国船东在国内船厂下单订造了大批风电安装船,2023年相关船舶订单有所回落,但依然包揽了全球仅有的5艘风电安装船订单。全球手持34艘风电安装船订单中,中国共30艘,占比高达88%。此外中国船厂还获得了多艘起重船、大件运输船、铺缆船等海上风电相关船舶订单。从订单来源看,中国在拓展国际市场空间上仍有较大潜力,中国船厂订单超过一半的订单来自国内船东

(以数量计算),在欧洲、美洲以及其他国家船东的订货份额中占比并不高。

: ~1 E. D* ?+ T z& [

; T" E& }6 m# D在高端海工装备领域,中国船厂也取得诸多实质性突破。2023年,大连造船、中集来福士、中远海运重工等在FPSO领域陆续斩获大单;惠生海工为意大利石油公司Eni年产240万吨的浮式

液化天然气船(FLNG)项目在正式开工;我国首艘海陆一体化生产运营的智能FPSO

“海洋石油123”顺利交付,我国首座深远海浮式风电平台

“海油观澜”号成功并网投产,中国海工企业正在加速由并跑向领跑转变。

6 h( x( K, R2 W5 r' V$ E5 n

# _: Y2 Y1 C* M! p5 B2 d& H- e

欧洲方面,依托强大的内部市场需求,欧洲在海上风电船舶领域发展势头强劲,订单主要被意大利造船集团Fincantieri旗下Vard船厂以及挪威Ulstein船厂获得。据初步统计,欧洲船厂共获得海工装备订单30艘,主要被挪威、荷兰、土耳其、西班牙等国获得,大多数为海上风电相关船舶,包括海上风电调试服务运维船、铺缆船等。

6 H+ v. @* a! L( I( A

! {# N1 M& E; h( j

韩国注意力主要放在FPSO、FLNG、半潜式生产平台等高价质量的海工装备方面。从过去几年的接单情况来看,在海工装备制造领域,韩国船厂基本只有三大船厂硕果仅存,并且2019年以来单个船厂订单数量均未超过3艘。当前,韩国造船业面临人员短缺问题,产能也面临瓶颈,在承接海工订单时更加有心无力。2023年,韩国仅获得2座/艘海工装备订单,接单金额12.4亿美元。其中,HD韩国造船海洋获得伍德赛德能源集团1座浮式生产平台(FPU)订单,造价高达1.5663万亿韩元

(约合12亿美元)。此外,大鲜造船获得韩国国立海洋调查院1艘海洋调查船订单。

& u- H2 s4 o1 g) p6 s; y0 d

4 F8 w3 Z2 z x0 S0 d- c/ Q& J, |

新加坡海工企业在整合完成后也步入正轨。除了在传统油气装备领域深耕以外,新加坡海工企业在可再生能源领域也加大了开拓力度。2023年,新加坡海工企业共获得4座/艘海工装备订单,包括2艘FSRU、1艘海工船以及1座浮式生产平台。2023年4月,吉宝岸外与海事与胜科海事合并后正式更名为Seatrium,致力于为海工、船舶和能源行业提供创新工程解决方案,除了传统的海洋油气平台业务以为,公司正在将更多精力放在新能源业务领域。1~9月公司获得43亿美元的合同,手持合同达到177亿美元,其中与可再生能源和绿色解决方案相关的项目约占在手订单的40%。

) R5 p4 h/ y; d' U) r

$ p( x3 K3 t2 i9 G' N

20240131155502721.jpg

! e s5 `% i2 A$ E

; e# R+ \ w4 k4 D) D. G# T- u7 X2 A

! e s5 `% i2 A$ E

; e# R+ \ w4 k4 D) D. G# T- u7 X2 A

20240131155504922.jpg

- }% e8 j: C3 V

& d( V* d. S1 E0 A; D* [) n( z

* t& [& X0 n5 B- F8 E/ C1 |- [总的来说,各国基于自身优势和资源禀赋,形成了差异化的发展策略

- }% e8 j: C3 V

& d( V* d. S1 E0 A; D* [) n( z

* t& [& X0 n5 B- F8 E/ C1 |- [总的来说,各国基于自身优势和资源禀赋,形成了差异化的发展策略。

在海上风电、海工支持船舶等常规海洋工程船舶领域,中国船厂优势已经十分明显,这里既有国内风电需求反哺的因素,也有产业规模、产业链环境的因素。

在FPSO、FLNG等高价值量的浮式生产装备领域,这类装备虽然订单数量不多,但金额巨大,动辄数十亿美元,已经是拉开各国差距的重要因素,也成为当前各国关注的焦点。近几年中国在FPSO市场进步显著,承接了全球大多数FPSO船体和上部模块订单。在FLNG市场,目前全球服役的FLNG共7艘,中国仅交付1艘驳船型FLNG,其余均由韩国、新加坡船厂建造,未来这一领域也需予以关注。

/ J* {0 P k! f9 `" M8 d6 ^; N5 t8 T

建立信心是影响市场复苏的关键因素。在市场信心没有完全恢复的情况下,当前海工市场仍然未能吸引大量的资金进场,除了海上风电船舶、浮式生产平台等部分需求较为确定的船型之外,大多数海工装备船型最终并未形成实质性批量订单。海工市场新周期的启动依然受到很多因素的影响,比如海洋油气投资开发的力度、装备租金和利用率的稳定性、船东业绩改善的可持续性、绿色转型的迫切性、船厂产能的可用性等。不过可以达成共识的是,随着供需关系的缓解,海工市场的风险正在下降,投资机会已经显现。

' x8 p" z' \# m( A+ ]) t. p/ o4 _: f( R

/p>

& _( ^1 ~% P+ R( C1 k" `, k

) y9 e1 _% r8 c* t7 A; T

数据来源:

龙de船人 & e3 A7 y2 J* S/ M ~: X5 A

买船、卖船、

船舶买卖、船舶

交易、船舶

出售:出售12000吨

甲板驳前驾驶,

船舶交易,驳船,甲板驳

8 |6 A$ J j1 P

出售12000吨甲板驳前驾驶, -

出售3000方,10000方耙吸船, ||

下载 搜船APP 在线交易�整理发布